確定申告では、要件を満たした場合に一定金額を所得から引くことができる所得控除というものがあります。

その中に、医療費の支払額の一部を控除することで、所得税の減税ができる制度として「医療費控除」「セルフメディケーション税制」というものがあります。

補聴器購入も医療費控除の対象となる可能性があります。

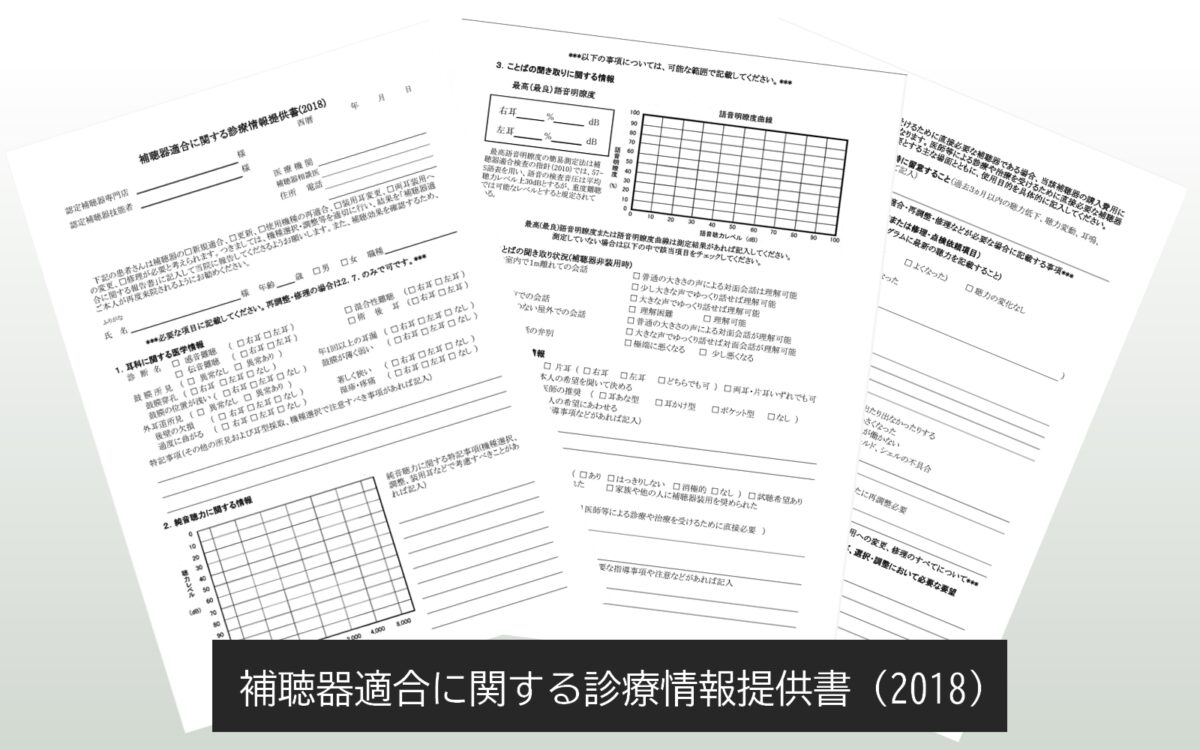

補聴器適合に関する診療情報提供書(2018)の活用

2018年、「補聴器適合に関する診療情報提供書(2018)」の活用により、医療費控除を受けられることが厚生労働省、財務省によって承認されました。

高齢化社会において補聴器はとても重要なツールではありますが、高額な医療機器であるため購入者の負担は大きいです。

それ以前も医療費控除の対象ではありましたが、あまり一般的ではありませんでした。しかし、「補聴器適合に関する診療情報提供書(2018)」を活用することで手続きがスムーズにわかりやすくなりました。

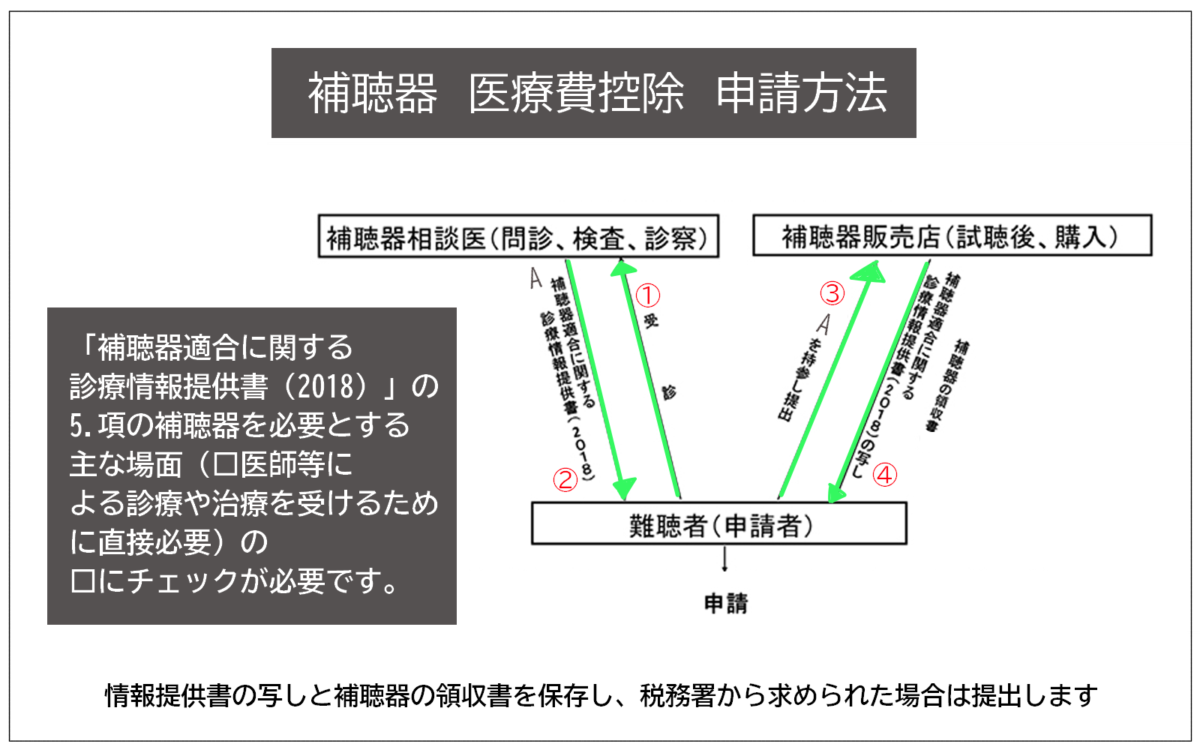

手順(ミラックスをご利用の場合)

◇現在受診されている耳鼻咽喉科に「補聴器相談医」が在籍しているかわからない、もしくは在籍していない場合は、市内の補聴器相談医をご案内いたします。

※「補聴器適合に関する診療情報提供書(2018)」は補聴器購入の前までに用意しましょう。購入後の受診は対象外となりますのでご注意ください。

1.補聴器相談医を受診

耳鼻咽喉科で「補聴器相談医」を受診し、必要な問診・検査を受ける。

そして、補聴器が必要と判断された場合、希望すれば補聴器相談医が「補聴器適合に関する診療情報提供書(2018)」を作成します。

※補聴器購入を希望される方すべてが、医療費控除を受けられるわけではありません。

補聴器相談医がどこに在籍しているかは、「日本耳鼻咽喉科学会」ホームページの「補聴器相談医名簿」で調べるか、茅ヶ崎市内であれば、ミラックスにお問い合わせいただければご案内いたします。

2.書類をミラックスへ持参

耳鼻咽喉科(補聴器相談医)受診後、「補聴器適合に関する診療情報提供書(2018)」を補聴器専門店ミラックスに持参し、相談・補聴器レンタルをします。

ミラックスでは、補聴器が初めての方は60日間レンタルを推奨しています。

購入となりましたら、ミラックスから「補聴器適合に関する診療情報提供書(2018)」の写しと領収書を受け取ります。

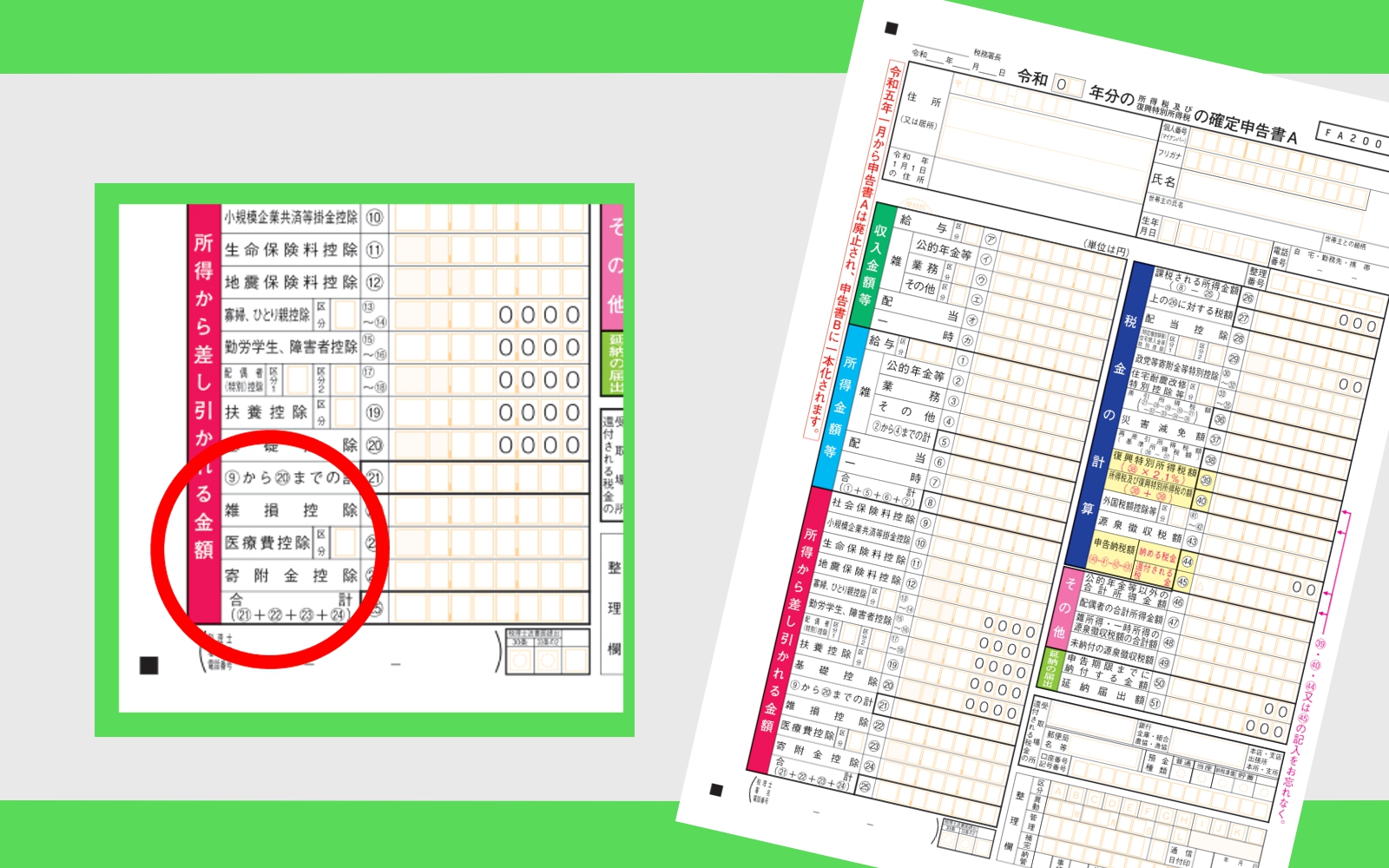

3.確定申告をする

当該年度の確定申告における医療費控除として申請する。

※税務署から提出を求められることがありますので「補聴器適合に関する診療情報提供書(2018)」の写しと領収書は大切に保管をしておきましょう。

◆ここがポイント!

補聴器相談医が作成した「補聴器適合に関する診療情報提供書(2018)」を受け取った販売店は、お客様が購入された補聴器の状態を「補聴器適合に関する報告書」にまとめて先生に返信提出する必要があります。

その書類には、調整の状態や経緯などを記すほかに「補聴器特性測定器」で測定した結果を添付します。そうすることで先生は適切な補聴器の調整が行われているか確認することができます。

補聴器の特性測定や補聴効果の確認には専用の設備が必要です。

補聴器の購入は、それらの設備を有する「認定補聴器技能者」が在籍している「認定補聴器専門店」をおすすめしています。

ぜひ、ミラックスにご相談くださいませ。

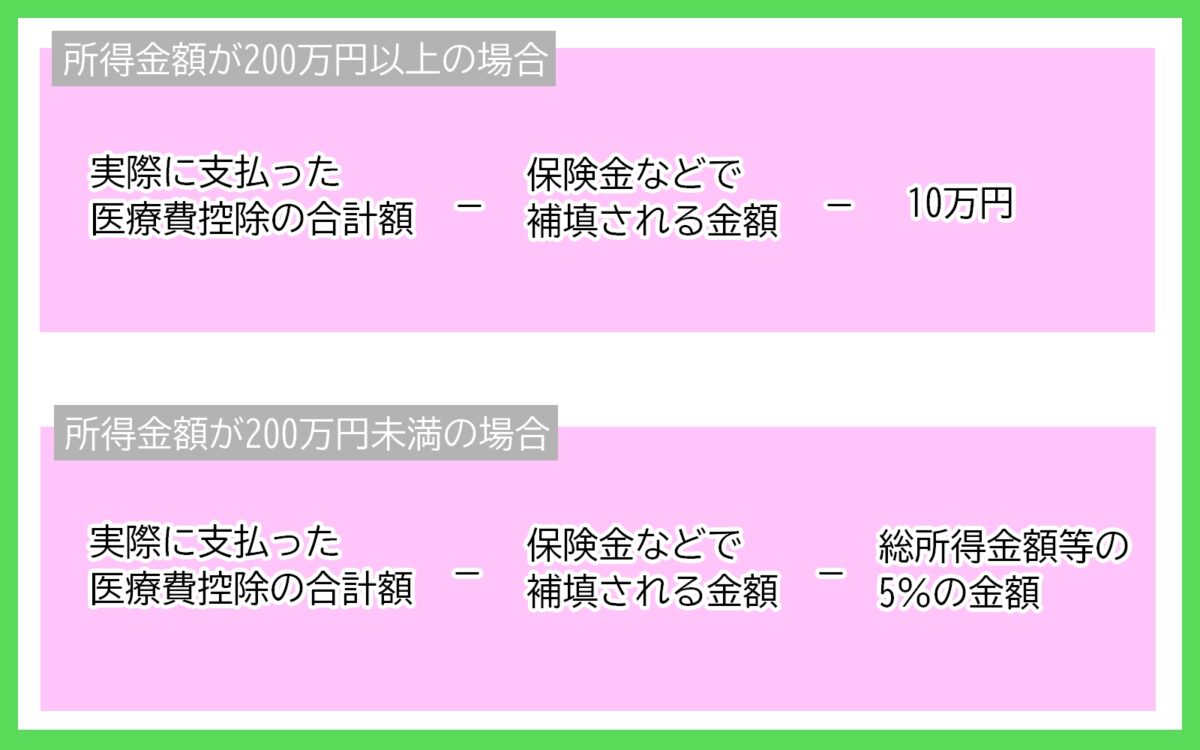

医療費控除の対象となる金額は?

個人の所得と控除の条件によって還付金の額は異なりますので一概には言えませんが、医療費控除の対象となる金額は以下の通りです。

所得金額が200万円以上の場合

[実際に支払った医療費控除の合計額]-[保険金などで補填される金額] -10万円

所得金額が200万円未満の場合

[実際に支払った医療費控除の合計額]-[保険金などで補填される金額] - [総所得金額等の5%の金額]

上記のように、所得金額200万円以上の場合、補聴器購入金額が10万円以上であれば、医療費控除の対象金額が発生することになります。

そして、200万円未満の方は「総所得金額等×5%」超の医療費が必要だということがわかります。

例えば、「総所得金額等」が190万円であれば、その5%の9.5万円を超えて医療費を支払っていれば、控除を受けることができます。

ちなみに、給料収入だけがある人なら、おおむね年収311万6000円未満のときに「総所得金額等」が200万円未満になるので、具体的な金額は「源泉徴収票」を見てみると良いでしょう。

また、年金収入のみで65歳以上の人なら、およそ320万円未満の年金をもらっているときに、総所得金額等が200万円未満になる計算なので確認してみましょう。

※医療費控除の計算の際は、「保険金などで補てんされる金額」を引かなければなりません。高額療養費、生命保険や損害保険からの入院給付金、出産育児一時金などが出たときは、忘れずに支払った医療費から差し引くようにしましょう。

※確定申告と医療費控除について詳しくは、国税庁のホームページ、または管轄の税務署などにお問い合わせくださいませ。

国税庁ホームページ

藤沢税務署

電話(代表):0466-22-2141